自動車の購入費用や自宅を新築する費用を借りたいけれど、銀行や消費者金融などといった民間金融機関のローンに抵抗がある教員は多いのではないでしょうか。

私学共済の加入者貸付なら、私立学校に勤務する教員だけがお得にお金を借りられます。

とはいえ、私学共済に加入していても役職についていない人や勤務年数が短い人は自分が審査に通過できるのか心配になりますよね。

私学共済の加入者貸付は私学事業団という団体が独自に実施している貸付であり、民間金融機関と比べて審査はそれほど厳しくありません。

私立学校の教師を兄に持つ管理人が、私学共済の加入者貸付について教員目線で詳しく解説していきます。

- 私学共済の貸付で審査に通過する条件は加入者期間が1年以上であること

- 加入者貸付の借り入れ上限額は最大2,000万円

- 車や自宅の購入費用など使用用途が幅広い

- 申し込みから融資までは1ヶ月ほど必要

自己破産や保険事故を起こした経験がある人は、加入者貸付で借り入れできない可能性があるので注意してください。

目次

私学共済の加入者貸付は私立学校に勤務する教職員が学校を通じてお金を借りられる制度

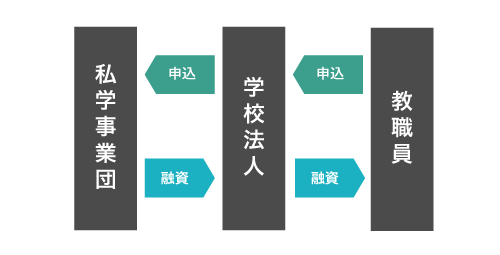

私学共済の加入者貸付とは、私立学校の教職員が勤務先の学校を通じて私学事業団からお金を借りられる制度のことです。

私学事業団は私立学校に勤める教職員の福利厚生を担当する団体で、貸付においては独自の財源を元に審査と融資をおこなっています。

助成業務は、国からの運営費交付金等を受けずに貸付事業の収益によって人件費を含む全ての事業の実施に必要な経費を賄い業務を遂行しています。

引用元: 文部科学省

私学共済の加入者貸付には用途に合わせた種類があり、住宅や車の購入などに利用できます。

加入者貸付の種類は、以下のとおりです。

| 使用用途 | |

|---|---|

| 一般貸付 | 車や電化製品の購入費など日常生活で臨時に必要な費用 |

| 住宅貸付 | 新築、増改築、マンション購入、修理などの費用 |

| 教育貸付 | 加入者の子供の入学費、授業料などの就学費用 |

| 結婚貸付 | 挙式費用、婚約指輪の購入費など結婚に関する費用 |

| 災害貸付 | 地震、火災、水害などに被災した場合の費用 |

| 医療・介護貸付 | 入院費、介護施設の入所費用 |

私学共済の加入者貸付は、種類ごとに使用用途や借り入れ上限額などの条件が異なります。

それぞれの貸付について、詳しく解説していきます。

一般貸付は車などの購入費に幅広く利用できる

一般貸付は、日常生活を送るうえで臨時に必要な費用を借り入れできます。

車や家具家電の購入費などを始め、生活に関する幅広い出費に利用できるのが特徴です。

ただし、事業資金や民間金融機関からの借り換えには利用できませんので注意してください。

| 借入上限額 | 最高200万円 |

|---|---|

| 返済期間 | 2年半〜10年 |

| 借入金を利用できる人 | 加入者本人 |

住宅貸付は自宅に関する費用全般を借りられる

住宅貸付は自宅購入費や引越し費用など、住居に関する費用に活用できます。

家を新築する際に必要な費用はもちろん、リフォーム代や壁の補修などの修理代金にも使えます。

| 借入上限額 | 最高2,000万円 |

|---|---|

| 返済期間 | 10年〜30年 |

| 借入金を利用できる人 | 加入者本人 |

子供の入学費用や授業料の支払いなら教育貸付

教育貸付は、子供の入学費用や授業料の支払いなどに利用できます。

教科書などの教材費や制服代、通学の交通費や下宿先の家賃も教育貸付の対象です。

ただし一度に申し込めるのは1学年に必要な金額のみとなっており、1年ごとに再申し込みをしなければいけない点に注意してください。

| 借入上限額 | 最高2,000万円 |

|---|---|

| 返済期間 | 5年〜15年 |

| 借入金を利用できる人 | 加入者本人、子供、孫、兄弟姉妹 |

挙式費用など結婚に関する費用が借り入れできる結婚貸付

結婚貸付は挙式費用や婚約指輪の購入費用など、結婚に関する費用が借り入れ可能です。

加入者本人だけではなく、子供や孫の結婚費用にも利用できます。

申し込みの受付期間は婚姻日の前後6ヶ月以内に限定されており、過ぎてしまうと借り入れが受けられなくなる点にのみ注意してください。

| 借入上限額 | 最高200万円 |

|---|---|

| 返済期間 | 5年〜10年 |

| 借入金を利用できる人 | 加入者本人、子供、孫、兄弟姉妹 |

災害貸付は火災や地震などの被害に遭った際に頼りになる

災害貸付は火災や地震などに被災した人が申し込み対象であり、当面の生活費や自宅の補修費用などを借り入れできます。

被災すると何かと現金が必要になる場面が多くなり、貯蓄だけでは賄えなくなるケースは珍しくありません。

被災して経済面で困った際は、迷わず申し込みましょう。

| 借入上限額 | 最高200万円 |

|---|---|

| 返済期間 | 5年〜10年(激甚災害の場合は12年) |

| 借入金を利用できる人 | 加入者本人 |

自分や家族の入院費や介護費なら医療・介護貸付が使える

医療・介護貸付は、自分や家族が5日以上入院する際の費用を借りられます。

介護施設の入所費やデイサービスなどの利用費にも使えますので、老齢の親を持つ人も安心です。

| 借入上限額 | 最高200万円 |

|---|---|

| 返済期間 | 5年〜10年 |

| 借入金を利用できる人 | 加入者本人、子供、孫、兄弟姉妹 |

借入金が振り込まれるタイミングは2日または22日

私学共済の加入者貸付による借入金が振り込まれるタイミングは、毎月2日と22日となっています。

振り込まれる日付は、申し込み日によって以下のように異なります。

| 振込日 | 申込日 |

|---|---|

| 翌月2日 | 1日〜15日まで(15日必着) |

| 翌月22日 | 16日〜月末まで(月末必着) |

注意すべき点は、加入者貸付の申込日は私学事業団に申込書が到着した日になることです。

例えば15日に郵送したとしても申込書が届くのは16日以降となりますので、借り入れできるのは翌月の22日になってしまいます。

郵便状況によっては締め切り日に申込書が到着しない可能性もありますので、支払い期限が決まっている人は1週間以上前に申し込んでおくと安心です。

とはいえ予定外の出費が重なり、今すぐお金が必要になる人もいますよね。

2日や22日以外の日に借り入れをしたいのであれば、消費者金融の利用も検討してみてはいかがでしょうか。

消費者金融は申し込みから最短60分で融資を受けられるため、今日中に現金が必要な人に最適です。

私立学校に勤めている公務員は収入が安定していることから、私学共済だけではなく消費者のカードローンの審査にも通過しやすくなっています。

公務員が審査に通過しやすいカードローンについてもっと詳しく知りたい人は、以下の記事も参考にしてください。

貸付利率は1.0%または1.26%!利息を抑えられるのが魅力

私学共済における加入者貸付の利率は、1.0%または1.26%に設定されています。

私学共済の加入者貸付は私立学校に勤務する教員が利用できる福利厚生であり、利益を目的としていないからです。

そのため長期間の借り入れを予定している場合は、利率の低い加入者貸付を利用すると無駄な利息を抑えられます。

一般的に低金利とされる銀行カードローンでも10.0%を切ることは滅多にありませんので、お得に借りたいのであれば私学共済の加入者貸付で申し込むのが得策といえます。

加入者貸付の種類ごとに適用される利率は、以下のとおりです。

| 金利 | |

|---|---|

| 一般貸付 | 1.26% |

| 住宅貸付 | 1.26% |

| 教育貸付 | 1.26% |

| 結婚貸付 | 1.26% |

| 医療・介護貸付 | 1.26% |

| 災害貸付 | 1.0% |

災害貸付以外の利率は、全て1.26%となっています。

災害貸付は緊急性が高い借り入れであることから、利率を1.0%に設定して利用者の返済負担を軽減しています。

ただし私学共済の加入者貸付は変動利率制を採用しており、3ヶ月ごとに利率が見直されますので注意が必要です。

加入者貸付の利率は私学事業団のホームページに随時掲載されるため、申し込み前にチェックすると良いでしょう。

利息はいくらお得になるの?実際に比較してみた

加入者貸付の利率が低いといっても、銀行などの民間金融機関と比べて利息がどの程度お得になるのか気になる人も多いのではないでしょうか。

今回は私学共済の一般貸付と三菱UFJ銀行のカードローンであるバンクイックで、200万円を10年間借り入れした場合の利息総額を比較しました。

| 利率 | 返済月額 | 利息総額 | |

|---|---|---|---|

| 一般貸付 | 1.26% | 17,747円 | 129,640円 |

| 三菱UFJ銀行バンクイック | 14.6% | 31,778円 | 1,813,455円 |

| 差額 | ー | 14,031円 | 1,683,815円 |

一般貸付を利用した場合の利息額は、三菱UFJ銀行カードローンバンクイックと比べて160万円以上も少なくなります。

利息が減ることで返済月額も少なくなり、支払いの負担が軽減されますので無駄な出費を抑えたい人に最適です。

ただし、貸付条件を満たしていない教員は審査に通過できませんので注意してください。

貸付条件を満たさない人は私学共済の審査に通らない!1年以上の加入が必須

私学共済の加入者貸付について知ったうえで、審査に通過できるか不安な人もいますよね。

私学共済の加入者貸付は私立学校の教員を支援するための貸付事業であり、審査基準は厳しくありません。

私学共済の貸付条件は、1年以上の加入者期間がある私立学校の教職員であることです。

加入者貸付の条件に関しては、私学共済を運営している私学事業団のホームページに以下のように記載されています。

引き続き加入者期間が1年以上ある加入者

引用元: 貸付制度のリーフレット-私学事業団

私学共済の貸付条件は加入者期間のみとなっているため、満たしている人なら誰でも借り入れできます。

私学共済に加入している期間が曖昧な人は、私立学校教職員共済加入者証(保険証)の資格取得年月日を確認して把握しておきましょう。

任意継続加入者は加入期間が1年以上あっても借り入れできない

私学共済に1年以上加入していたとしても、任意継続加入者は融資を受けられません。

任意継続加入者とは、私立学校を退職後も継続して私学共済に加入している人のことを指します。

具体例としては、私立学校を定年退職した年金受給者などが挙げられます。

加入者貸付は私立学校に勤めている現役の教員を対象としていますので、退職した人はお金を借りられません。

現役の教員として勤務している場合でも、私学共済に加入していない特定教職員は貸付対象外になってしまいます。

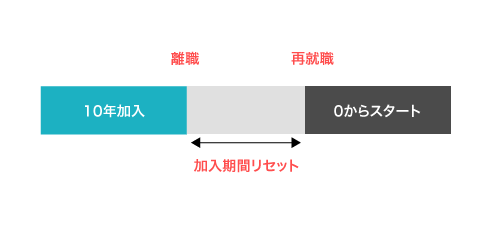

同様に、一度退職して再就職した場合は1年以上勤めるまで申し込めなくなりますので注意が必要です。

一度退職して再就職した人は1年経ってから申し込もう

一度退職した人が私学共済で借り入れをしたい場合は、再就職して1年以上経ってから申し込みましょう。

退職すると、私学共済の加入者期間がリセットされてしまうからです。

私立学校の教員は退職する際に資格喪失報告書を提出し、私学共済から脱退する手続きをとります。

そのため退職した時点で私学共済の加入者期間は終了し、再就職した日から新たにカウントされます。

仮に退職前と同じ学校に再就職したとしても、加入者期間は引き継げませんので注意してください。

再就職から1年以上経っていれば、問題なく私立共済の加入者貸付でお金を借りられます。

とはいえ、再就職から1年以上経つ前にお金が必要になってしまった人もいますよね。

再就職してから間もない場合は、ろうきんのカードローンを利用するのもひとつの手段です。

ろうきんのカードローンは労働組合に加入している私立学校の教員を団体会員として優遇しており、審査に通過しやすくなっています。

1年以上勤めている人でも、過去に保険事故を起こした人は加入者貸付の審査に通過しづらくなります。

過去に交通事故や自宅の火災などを起こした人は事情を担当者に説明しよう

過去に保険事故を起こした人は、事故の経緯やその後の対応を審査担当者に説明しましょう。

保険事故とは、保険者自身が保険金を支払う義務が発生した事故のことです。

例えば車を運転していて人身事故を起こしたり、自宅で火事を起こしてしまったりといった事案は保険事故と見なされて審査に不利になります。

保険事故を起こした加入者が貸付を制限される旨に関しては、私学事業団のホームページに以下のように記載されています。

過去に保険事故として処理された加入者

引用元: 「加入者貸付の制限となる主な事項について」私学事業団

保険事故を起こしたからといって必ず審査に落ちるわけではありませんが、マイナス評価を受けるのは間違いありません。

保険金が絡む事故を起こすと働けなくなって返済が滞る可能性があるため、私学共済は保険事故を起こした人への貸付に消極的です。

保険事故を起こした場合は当時の事情を説明する文章をWordなどで作成し、申込書に添付して私学事業団に送れば考慮しながら審査してもらえます。

自己破産や民事再生をした経験がある人は借り入れできない可能性がある

自己破産や民事再生などの債務整理をおこなった経験がある人は返済能力がないと判断され、私学共済で借り入れできない可能性が高くなります。

債務整理をした人は、既に民間の金融機関から複数借り入れをして返済不能となっているからです。

債務整理をした事実を隠して借り入れをすると、バレた時点で一括返済を迫られるうえに今後も私学共済から融資を受けられなくなりますので注意してください。

債務整理をした経験がある人は、生活サポート基金の生活再生ローンを利用するのもひとつの手段です。

生活サポート基金は、自己破産などが理由でどこからもお金が借りられない人を対象に融資をおこなっています。

家計の見直しや相談にも対応してもらえますので、他社で借りられなくなってしまった人に最適です。

とはいえ自己破産や民事再生をおこなっていなければ、私学共済の審査に通過するのは難しいことではありません。

私学共済の審査に通過するための具体的なポイントについて、以下で解説していきます。

審査に通過するポイントは申込書に正確な情報を記入すること

私学共済の審査に通過するポイントは、申込書に正確な情報を記入することです。

私学共済の貸付担当者は、基本的に申込書に記入された情報を信用して審査をおこないます。

そのため申込書に正しい情報が記入されていれば、問題なく審査が進みます。

反対に事実と異なる情報が書かれていたり、記入漏れがあったりすると虚偽の申告と見なされて審査に落ちてしまう可能性がありますので注意してください。

申込書を書き終えた後は見直しをおこない、可能であれば家族や友人など信用できる人にチェックしてもらうのがベストです。

記入の間違いを直す場合は、二重線で誤った箇所を消して押印に使用したのと同じ印鑑で訂正印を押すのが正しい手順となります。

修正テープなどを使用すると、新しく申込書を書き直さなければいけなくなりますので覚えておきましょう。

特に一般貸付に申し込む際は、具体的な借り入れ理由を申込書に記入することが重要になります。

一般貸付に申し込むなら車の購入費など具体的な理由を用意しよう

一般貸付に申し込む際は、具体的な借り入れ理由を用意しておきましょう。

例えば自動車の購入など、何を買うための資金なのかを明確にするのが重要です。

車を購入する場合は、車種と車体の色まで記入すると審査に通過しやすくなります。

申し込み時点で購入する物品の見積書や請求書などを持っている場合は、コピーを申込書に添付しておくとさらに信用されやすくなります。

一般貸付は幅広い目的に利用できることから、お金の使い道によって審査の通過しやすさが変動するのが特徴です。

そのため物品の購入というような曖昧な表現は避け、できる限り詳しく記入しましょう。

審査に通過するには、借り入れ希望額を必要最低限の金額にしておくのも有効な手段です。

借り入れ希望額を必要最低限の金額にすると好印象を与えられる

加入者貸付の審査に通過したいなら、借り入れ希望額を必要最低限にしておきましょう。

借り入れ希望額が少ない人は、完済できる可能性が高いと判断されるからです。

私学事業団は金融機関の力を借りず独自に貸付事業をおこなっていることから、利用者の返済が滞ると財政面でダメージを受けます。

借り入れ希望額が少ないほど万が一返済が滞った場合のダメージが最小限に抑えられるため、審査に通過しやすくなります。

私学共済の加入者貸付に申し込む際は、どうしても足りない金額のみ借り入れするようにしましょう。

私学共済の加入者貸付の申し込みから融資までの流れを解説!

私学共済の加入者貸付は勤務先の学校を通して私学事業団に申し込みをおこない、審査を受けるのが通常の流れとなります。

私学共済の加入者貸付の申し込みから融資までの具体的な手順は、以下のとおりです。

- 私学事業団のホームページから申込書と必要書類を印刷する

- 申込書と必要書類に記入する

- 校内事務に申込書と必要書類を提出する

- 校内事務が理事長に申し込み内容の承認を得る

- 校内事務によって私学事業団へ申込書と必要書類が郵送される

- 私学事業団による審査

- 貸付決定通知書(償還明細表)が勤務先の学校に届く

- 借入金が学校の口座に振り込まれる(毎月2日または22日)

- 学校から申込者の口座に借入金が振り込まれる

加入者貸付に申し込む際は、校内事務を通して勤務先の理事長の承認を得なければいけません。

理事長から承認が下りなかった場合は、申し込みできなくなるため注意してください。

理事長から承認が得られると、校内事務が私学事業団へ申込書などの必要書類を郵送します。

申込者は必要書類に記入し、校内事務に提出するだけで手続きが完了します。

勤務先の学校から申し込めるため銀行などに来店する手間が省ける

私学共済の加入者貸付は、勤務先の学校が申し込み窓口となっています。

加入者貸付の手続きを勤務先の学校を通しておこなう旨に関しては、私学事業団のホームページで以下のように指示されています。

貸付けの申し込み手続きは、すべて勤務先の学校等を通じて行なってください(学校法人等の代表者の証明が必要です)。

引用元: 一般貸付-私学事業団

そのため、わざわざ銀行などの金融機関に来店して申し込む必要はありません。

例えば銀行のローンに申し込む場合は、来店しなければいけないケースがほとんどです。

銀行の営業時間は平日の9〜15時までとなっていますので、学校に勤務している先生が来店するのは難しいですよね。

私学共済の加入者貸付なら、申込書などの必要書類を校内事務の担当者に提出するだけで申し込み可能です。

申込書などの必要書類は全て私学事業団のホームページから印刷できますので、書類を取り寄せる手間もかかりません。

私学共済の申し込みに必要な書類に関しては、以下で解説していきます。

提出書類は貸付の種類ごとに異なる!住宅貸付は5種類以上必要なので注意

私学共済の加入者貸付に申し込む際の提出書類は貸付の種類ごとに異なりますが、全てに共通しているのは貸付申込書と借用証書です。

一般貸付はこの2種類のみで借り入れできますが、それ以外の貸付は追加で添付書類が必要になります。

一般貸付以外の申し込みに必要な添付書類は、以下のとおりです。

| 添付書類 | |

|---|---|

| 住宅貸付 | 住宅貸付調書、退職手当引当承諾書、団信告知書、売買契約書、住宅平面図など |

| 教育貸付 | 入学許可証、在学証明書など |

| 結婚貸付 | 婚姻予定書、婚姻届受理証明書、新戸籍の謄本など |

| 災害貸付 | 被災証明書、罹災証明書 |

| 医療・介護貸付 | 入院証明書、診断書、介護施設の入所契約書、要介護認定証明書など |

特に住宅貸付の添付書類は購入する物件や状況ごとに異なり、5種類以上になることが多いため注意してください。

住宅貸付以外も申し込み時の状況によって提出物が増えるケースがありますので、不安な人は申し込み前に校内事務や私学共済の福祉部貸付課の担当者に問い合わせましょう。

借り入れまでは約1ヶ月必要なので時間に余裕を持って申し込もう

私学共済の加入者貸付の申し込みから借り入れまでは、約1ヶ月ほど必要になります。

私学事業団は貸付だけではなく、保険や年金など幅広い業務を一括しておこなっているからです。

私学事業団は限られた人員で審査を担当しており、スピード感のある融資を受けるのは難しいといえます。

しかし審査自体は厳しくなく、重視されるポイントを押さえておけば誰でも借り入れできますので安心してください。

私学共済の審査で重視されるポイントは、以下のとおりです。

- 1年以上(住宅貸付は5年)私学共済に加入しているか

- 年収に対して借り入れ金額が多過ぎないか

- 借り入れ目的は適切であるか

- 保険事故の経験はないか

- 自己破産や民事再生などはおこなっていないか

- すでに私学共済で借り入れをしている場合は返済遅れなどがないか

これらのポイントを満たしていれば、私学共済の加入者貸付で融資を受けられます。

無事に借り入れが完了すると、翌月から給与天引きで返済がおこなわれます。

返済方法は毎月払いの定期償還で給与から天引きされる

加入者貸付の返済方法は、自動的に毎月払いの定期償還となります。

定期償還は給与天引きによって毎月決まった金額を返済する方法であり、うっかり払い忘れてしまうリスクを回避することが可能です。

定期償還に加え、利用者の状況に応じて以下の2種類の返済方法も選択できます。

| 内容 | |

|---|---|

| 任意償還 | 借入残高の一部もしくは全額を繰り上げ返済する |

| 即時償還 | 退職金で残高を一括で返済する |

任意償還は、借入残高の一部もしくは全額を繰り上げ返済する方法です。

例えば生活費に余裕がある月に任意償還を利用して追加返済をすれば、借り入れ期間が短くなって利息総額を減らせます。

任意償還を希望する場合は申出書を私学事業団に郵送すると、勤務先の学校宛てに払込取扱票が届きますので指定日までに振り込みましょう。

指定日までに払い込まないと追加で利息を支払わなければいけなくなり、無駄な出費が増えて結果的に損をしてしまいます。

もうひとつの返済方法である即時償還が適用されるのは、加入者貸付の利用者が退職する場合です。

即時償還は利用者の退職金を使って借り入れ残高を一括返済する方法であり、手持ちのお金が少なくても対応できます。

ただし退職金が借り入れ残高よりも少ない場合は、足りない金額を貯金などで返済する必要がありますので覚えておきましょう。

総返済回数は借り入れ金額ごとに決まっている

加入者貸付の返済回数は、貸付の種類と借り入れ金額ごとに決められています。

例えば一般貸付における借り入れ金額ごとの返済回数は、以下のとおりです。

| 借入金額 | 返済回数 |

|---|---|

| 5〜50万円 | 30回 |

| 55〜150万円 | 60回 |

| 155〜200万円 | 90回 |

返済回数と毎月の返済額は、契約時に郵送される償還明細表に記載されています。

借り入れ時点で返済回数と毎月の返済額が決まっているため、返済計画が立てやすくなります。

前述した任意償還を利用すれば返済回数を減らせますので、早期完済を目指すことも可能です。

このように私学共済の加入者貸付は、自身の収入や生活状況に合わせて無理なく返済できるという利点があります。

自分のライフステージに合わせて堅実に借り入れをしたい人は、私学共済の加入者貸付を利用しましょう。